クレジットカードの種類はとても多く、特典もカードによって様々です。

そのため1枚だけでなく、2枚・3枚とクレジットカードを組み合わせて使ったほうが、その分メリットを多く受けられます。

本記事では日々多くのクレカを発行・検証しているライターと編集部が、実体験をもとに導き出したクレジットカード最強の2枚の組み合わせを紹介します。

記事内容の概要がわかる下記のショート動画もご覧ください。

<クレカエージェント編集部の結論>

最強のクレジットカード2枚の組み合わせは、どちらも年会費無料で持てる「JCBカードW」と「三井住友カード(NL)」です。

この2枚を組み合わせればポイントアップ対象店舗が格段に増え、様々な場面でポイント高還元が期待できます。

- JCBカードW:年会費無料で還元率1%。amazon・スターバックスなどでポイントアップ!

- 三井住友カード(NL) :対象のコンビニ・飲食店などで最大7%ポイント還元(※)

この2枚が最強である理由を下記の動画で分かりやすくまとめました。

この記事の信頼性について

・実際に保有している「三井住友カード(NL)」

この記事の執筆者である私(西本)は、三井住友カード(NL)を発行しており、実際に利用しているからこそわかるリアルな声をお届けしています。

西本(筆者)

西本(筆者)日常での使い勝手が良いので、よく利用しています。

・実際に保有している「JCBカードW」

クレカエージェント編集部メンバーもJCBカードWを発行しており、実際の券面画像は以下のとおりです。

ポイントアップ対象店舗には、コンビニもやドラッグストアも含まれているため、他のカードとうまく組み合わせて使うことで各種ポイントをお得に貯めることが出来ます。

JCBカードWは2021年から保有しています。

ネットショッピングではAmazonユーザーなので、JCBカードWで決済すれば2%還元されるため重宝しています。

クレジットカード2枚持ちに最強の組み合わせ

クレジットカードを2枚持つ場合、それぞれのカードの相性を考えて組み合わせることが大切です。

相性が良いクレカ2枚の組み合わせとして4パターン紹介しているので、おすすめ順にチェックしていきましょう。

- JCBカードW×三井住友カード(NL)

ポイント高還元狙いにおすすめ - JCBカードW×楽天カード

ネットショッピング利用におすすめ - 三井住友カード(NL)×エポスカード

エンタメ関連の付帯特典狙いにおすすめ - 三井住友カード ゴールド(NL)×エポスゴールドカード

コスパ最強かつ充実の付帯特典狙いにおすすめ

①JCBカードW×三井住友カード(NL)

いろはにマネーがおすすめするクレジットカード2枚の一番最強の組み合わせは、JCBカードW×三井住友カード(NL)です。

それぞれのカードの詳しい内容は以下のとおり。

| JCBカードW | 三井住友カード(NL) | |

|---|---|---|

| 年会費 | 永年無料 | 永年無料 |

| 基本還元率 | 1.0% | 0.5% |

| ブランド | JCB | Visa・Mastercard |

| 特典がある店舗・サービス | Amazon・Starbucksなど | 対象のコンビニ・飲食店 |

JCBカードWと三井住友カード(NL)は、利用するとポイントアップする店舗が、格段に多いのが特徴です。

それぞれがメインカードに匹敵するスペックですが、この2枚を組み合わせれば、様々な場面でポイントがどんどん貯まるでしょう。

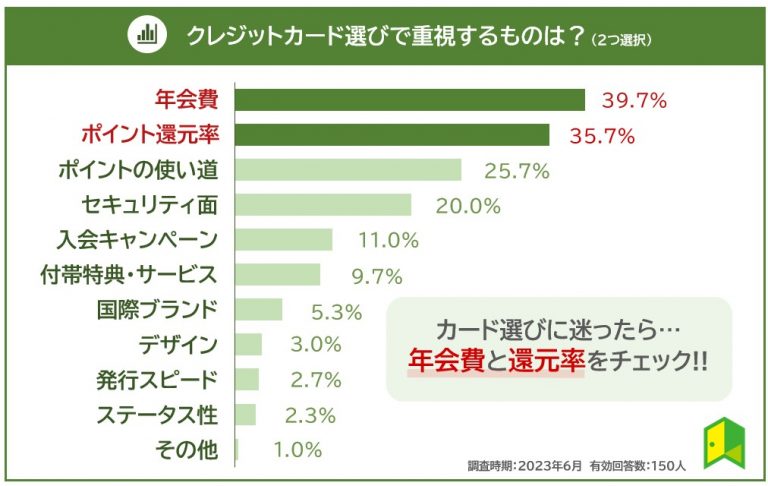

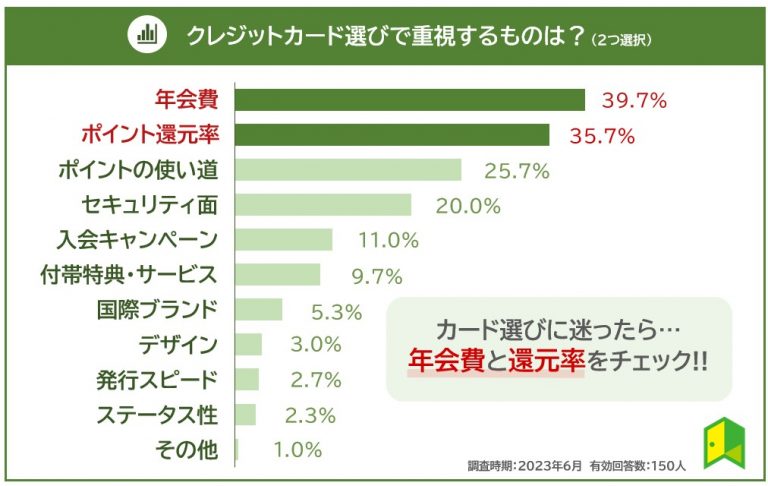

最もおすすめな理由は「カード選びにポイント還元率が重要視されている」からなんだワン!

実際に当メディアでカード利用者150人に「クレカ選びで重視するもの」を調査したところ、ポイント還元率がTOP2にランクインしました。

その他はカードレス対応、利用限度額

| 重視するポイント | 得票数 |

|---|---|

| 年会費 | 119 |

| ポイント還元率 | 107 |

| ポイントの使い道 | 77 |

| セキュリティ面 | 60 |

| 入会キャンペーン | 33 |

| 付帯特典・サービス | 29 |

| 国際ブランド | 16 |

| デザイン | 9 |

| 発行スピード | 8 |

| ステータス性 | 7 |

| その他 | 3 |

カードブランドも重複しないため、もし使えない店舗があったとしても、もう1枚でカバーできます。

年会費は2枚とも永年無料なので、維持費もかからず気軽に持てますよ。

ポイントが貯まりやすいのに、年会費無料なんて最高だね!

JCBカード、三井住友カード(NL)の特徴やサービス内容を詳しく紹介していくワン!

JCBカードWならいつも1%還元

JCBカードWは年会費無料で、基本の還元率が1%と高いカードです。

| 年会費 | 永年無料 |

| 還元率 | 1.0%~10.5%※ |

| 国際ブランド | JCB |

| 追加カード | 家族カード/ETCカード |

| 旅行保険 | 海外:最大2000万円(利用付帯) |

| 公式サイト | https://www.jcb.co.jp/promotion/ |

さらに会員専用サイト「JCBオリジナルシリーズパートナー」に登録すれば、対象店舗の利用でポイントアップします。

主な対象店舗と、還元率は以下のとおり。

- Amazon…2%

- スターバックス…5.5%

- セブン‐イレブン…2%

- ウエルシア…1.5%

- メルカリ…1.5%

- ドミノピザ…1.5%

- ソフマップ…1.5%

- apollostation・出光SS・シェルSS…1.5%

Amazonやセブン‐イレブンでは2%、Starbucks eGiftへのチャージでは5.5%も還元されます。

Amazonはよく買い物をするから、常に2%還元されるのはうれしい!

申し込みは39歳以下限定ですが、入会しておけば40歳を過ぎても、条件が変わることなく持ち続けられます。

年会費もかからないので、39歳以下の人は今のうちに加入がおすすめです。

\新規入会キャンペーン実施中/

キャンペーンを組み合わせて最大3万5,000円をキャッシュバック!

このチャンスをお見逃しなく!

キャンペーン期間:2026年3月31日(火)まで

三井住友カード(NL)は対象のコンビニ・飲食店でポイントアップ

| 年会費 | 永年無料 |

| 還元率 | 0.5%~7.0% (※) |

| ブランド | Visa/Mastercard |

| スマホ決済 | Apple Pay/Google Pay/iD(専用)/PiTaPa/WAON |

| 付帯保険 | 海外旅行:最大2,000万円 |

| 公式サイト | https://www.smbc-card.com/nyukai/card/numberless.jsp |

三井住友カード(NL)は、対象のコンビニ・飲食店でのスマホのタッチ決済でポイント最大7%還元(※)されるのが特徴です。

特典を受けられる対象のコンビニ・飲食店は、具体的には以下のとおり。

- セイコーマート

- セブン‐イレブン

- ポプラ

- ローソン

- マクドナルド

- サイゼリヤ

- ドトールコーヒーショップ

- エクセルシオール カフェ

- かっぱ寿司 など

家族と一緒に使えば「家族ポイント」として、上記の店舗で最大12%までポイント還元されます。

最短10秒の即時発行に対応しているため、すぐに使いたい人にもおすすめです。

対象コンビニや飲食店での還元率アップは、Visaのタッチ決済・Mastercard®タッチ決済が対象で、通常のクレカ決済では対象外だから注意だワン!

JCBカードWと組み合わせて使えば、さらにたくさんの店舗でお得になるんだね!

- セキュリティーがしっかりしているので、国内での利用だけでなく海外で使用する時に特に安心感があると思います。 クレジットカード自体には、細かい情報は一切記載されていないので、情報の流出のリスクも最小限に抑えられます。 海外などですと、カード利用時にリスクがあるので、ナンバーレスカードですとリスク低減にも繋がります。

- ナンバーレスカードのデメリットは、もしカード番号などを知りたくなった時に、アプリからログインして確認する手間が出てしまう事です。 カード情報をすぐに確認したい時に、スマホのアプリでチェックする時間や手間がデメリットと言えます。 また、提携店舗での利用以外はVポイントの還元率も高く無いので、ややポイントが貯まりにくいです。

\最短10秒で即時発行/

三井住友カード(NL)は年会費永年無料!

申し込み後すぐに使える「即時発行」を受付中。

※即発24時間

※即時発行できない場合もあります。

②JCBカードW×楽天カード

楽天やAmazonなど、ネットショッピングをよく利用する人は、JCBカードW×楽天カードの組み合わせがおすすめです。

それぞれのカード詳しい内容は、以下のとおり。

| JCBカードW | 楽天カード | |

|---|---|---|

| 年会費 | 永年無料 | 永年無料 |

| 還元率 | 1.0% | 1% |

| ブランド | JCB | VISA・Mastercard・JCB・American Express |

| 特典がある店舗・サービス | Amazon・Starbucksなど | 楽天市場・楽天加盟店 |

JCBカードWはAmazon、楽天カードは楽天市場でポイントアップするため、大手2つの通販サイトで特典を受けられます。

年会費は2枚とも無料なので、維持費も不要。

還元率は両方とも1%と高く、ポイントをたくさん貯めたい人にもおすすめです。

JCBカードWがJCBブランドなので、楽天カードではJCB以外を選ぶと良いでしょう。

楽天カードなら、有名だから僕も持ってる!

楽天カードは、楽天市場・楽天加盟店でポイントアップ

| 年会費 | 永年無料 |

| 還元率 | 1.0% |

| 国際ブランド | Visa/Mastercard/JCB/American Express |

| 追加カード | 家族カード/ETCカード |

| 旅行保険 | 海外:最大2,000万円 |

| 公式サイト | https://www.rakuten-card.co.jp/ |

楽天カードを楽天市場で利用すると、+1%ポイントが加算されます。

貯まったポイントは楽天市場を始め、ファミリーマートやマクドナルドなどのポイント加盟店でも使うことが可能。

そのためポイントの使い道で迷ったり、活用できないままポイント失効してしまったりすることは十分避けられます。

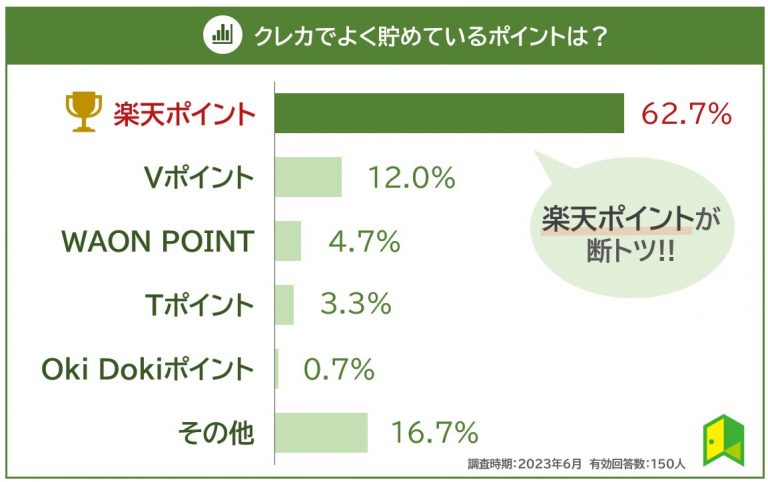

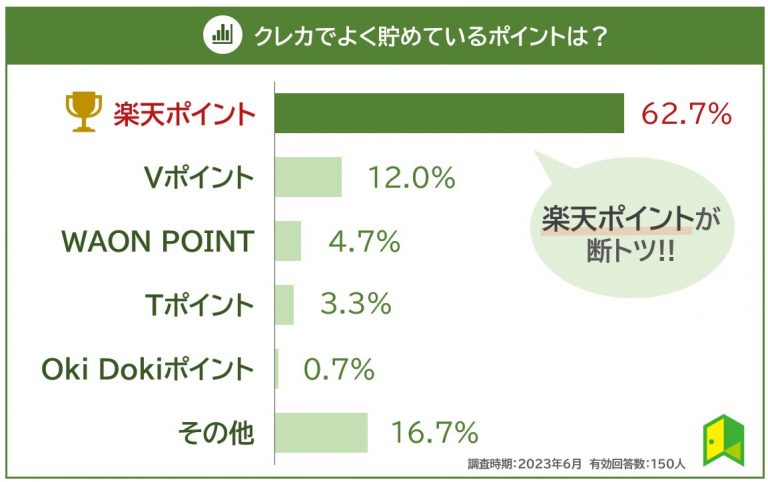

当メディアでクレカ保有者によく貯めているポイントを尋ねたところ、楽天ポイントと回答した方が最多だった点からも、使い勝手の高さが支持されていると言えるでしょう。

その他は永久不滅ポイントやdポイントなど

| よく貯めているポイント名 | 人数 |

|---|---|

| 楽天スーパーポイント | 94人 |

| Vポイント | 18人 |

| WAON POINT | 7人 |

| Tポイント | 5人 |

| Oki Dokiポイント(JCB) | 1人 |

| その他 | 25人 |

| 合計 | 150人 |

楽天ペイや楽天Edyが使える店を合わせると、楽天ポイントが使える店は約500万店舗以上あるワン!

還元率は1%と高いですが、電気・ガス・水道などの公共料金を支払うと0.2%に落ちるため注意してください。

公共料金を支払う際は楽天カードではなく、JCBカードWで支払えば1%還元されます。

- 年会費無料 楽天での買い物のポイントアップ 新規入会、カード利用で高ポイントのバックがある。 使えるお店が多い ETCもつけれる キャンペーンも多いので気づいたらポイントが結構貯まってる 楽天カードのアプリもあり、使った金額、引き落とし日や支払い方法の変更などアプリで簡単に変更できる 2枚目のカードもつくれるし、紹介でポイントバックもある

- 楽天サービスと関連させた時のポイント還元率の高さが最大のメリットだと思います。 楽天市場は楽天カードで支払い登録しておけば、ポイント還元が跳ね上がります。 またQR決済アプリの楽天ペイをチャージした時の支払い方法に楽天カードを選んであってもポイントが貯まりますし、かなりお得だと思います。 それと年会費無料というのもメリットです。 あと楽天会員のグレードがプラチナorダイアモンドだとETCカード無料付帯になるのもメリットですね。 私はダイアモンドなので年会費無料で使い続けられていますし、ETCもお得だなって思います。

- 楽天カードを使用してポイントがどんどん貯まっても、そのポイントを使えるお店がとても多いのでポイントが失効それる心配が少ないです。 ポイントを貯められるお店も多いのでクレジット払いをしなくてもポイントが貯まるのは嬉しいです。 ポイントアップキャンペーンが色々とあるので、その時に買い物をすればポイントを貯めやすいです。

- 普段から楽天トラベルや楽天モバイル、楽天でのショッピングを多用していることもあり、還元率もそこそこ良くて楽天ポイントがすぐに貯まってくるのでお得だと感じています。 楽天ポイントも、毎月5と0のつく日に買い物すれば4倍貯まったりするので賢く使えばポイントも知らない間にたっぷり貯まってくれます。 ポイントの使い道も幅広いので嬉しいです。

- 楽天ポイントがたくさん貯まるという点が一番のメリットです。 基本的な還元率は1%ですが、楽天グループは複数のサービスを展開しているので他のサービスと組み合わせることでポイント還元率はどんどん上昇していきます。 例えば楽天銀行、楽天でんき、楽天ひかり、スマートフォンの支払いなど、毎月の支払いをすべて楽天に統一することで楽天ポイントがたくさん貯まります。

- 何と言っても様々な店舗で使える楽天ポイントが貯まりやすい。 ポイントカードとしてポイントが付くだけでなく、カードを使った時のポイントも付くので、ポイントの二重取りが出来る。 そして、個人的に感じているだけだが、よく宣伝しているからか、何となく審査も通りやすい気がする。 他のカードで申し込んで落ちたのに楽天で通ったと言う人を何人か聞いた。

- 入会費・年会費が無料で、比較的審査にも通りやすいのかなというイメージがあります。審査通過後、カードが届くのも早く、対応が早いのもメリットと感じました。 また楽天市場を使用する人には、楽天カードを持っていると、ダイヤモンド会員になった際にポイントの還元率が高く、ポイントで買い物も出来、楽天ペイを使用すればポイントで簡単に楽天ペイ対応店で買い物が出来るのでおすすめです。

- 楽天カードを作り楽天市場でヘビ-ユ-ザ-になるとポイントが貯まり、特にキャンペ-ン中にマトを絞り生活用品、食べ物、本、ふるさと納税などありとあらゆるものを買うとすごい加速度でポイントが貯まります。 そしてそのポイントで買い物をしてまたポイントが……と繰り返していくうちに楽天という経済圏の中で生活するようになりお得な気持ちになります。

- まず第一に年会費が無料であることが嬉しい。条件を満たせばETCカードも無料となるのも良い。ポイント還元が豊富で、貯めたポイントを毎月のクレジットカードの支払いに充てることができる。また、楽天の他のサービスと連携すればポイント還元率を上げられるので、楽天銀行を引き落とし先にしたり楽天証券で投資信託を楽天カード決済で積み立てるなどでもポイントを貯めることができる。

③三井住友カード(NL)×エポスカード

テーマパークやカラオケなどのエンタメが好きな方は、三井住友カード(NL)×エポスカードの組み合わせがおすすめです。

それぞれのカードの詳しい内容は以下のとおり。

| 三井住友カード(NL) | エポスカード | |

|---|---|---|

| 年会費 | 永年無料 | 永年無料 |

| 還元率 | 0.5%~7% | 0.5% |

| ブランド | Visa・Mastercard | VISA |

| 特典がある店舗・サービス | 対象のコンビニ・飲食店 | 全国10,000以上の店舗・サービスなど |

エポスカードでは、カラオケや映画・飲食チェーン店など、全国10,000か所以上で優待を受けられます。

対象のコンビニ・飲食店でポイント還元がある三井住友カード(NL)と組み合わせれば、お得に食事や遊びが楽しめますよ。

優待価格で遊びに行って、帰りに飲食店でお得に食事すれば、充実した休日になりそう!

なおエポスカードはVISAブランドのみなので、重複しないよう三井住友カード(NL)ではMastercardを選ぶと良いでしょう。

エポスカードの詳しい優待やメリット

| 年会費 | 永年無料 |

| 特典がある映画館 | ユナイテッド・シネマ/シネプレックス ムービックス TOHOシネマズ シネマサンシャイン |

| 還元率 | 0.5% |

| ブランド | Visa |

| 即日発行 | ⚪︎ |

| 公式サイト | https://www.eposcard.co.jp |

エポスカードは全国10,000か所以上で以下のような優待を受けられます。

内容は食事や映画、テーマパークやホテル・学びなど、全部で8種類のジャンルに分かれています。

「エポトクプラザ」からあなたがお住まいの地域の優待を見られるので、探してみましょう。

マルイ系列店のセール「マルコとマルオ」で、年に4回10%オフで買い物できるメリットも。

さらに海外旅行の保険が自動付帯でついてくる、年会費無料とは思えない破格の特典です。

お得なのはわかったけど、保険の自動付帯って何?

旅行費をそのカードで支払わなくても、持っているだけで自動的についてくる保険だワン。

自動付帯の保険はゴールドカードなどランクの高いカードについていることが多く、年会費無料で持てるのはかなり珍しいと言えます。

海外旅行に行く人にも、エポスカードはおすすめです。

\2,000円分のポイントがもらえる/

クレカデビューにもおすすめ!

年会費無料で海外旅行保険も充実しています

④三井住友カード ゴールド(NL)×エポスゴールドカード

サービスの充実したワンランク上のカードを持ちたい人は、三井住友カード ゴールド(NL)×エポスゴールドカードの組み合わせがおすすめです。

それぞれのカードの詳しい内容は、以下のとおり。

| 三井住友カード ゴールド(NL) | エポスゴールドカード | |

|---|---|---|

| 年会費 | 5,500円(税込) 年間100万円以上の利用で翌年以降永年無料 ※対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください | 5,000円(税込) *年間50万円以上の利用で翌年以降永年無料 |

| 還元率 | 0.5~7% | 0.5% |

| ブランド | Visa・Mastercard | VISA |

| 特典がある店舗・サービス | 対象のコンビニ・飲食店 空港ラウンジ無料 | 全国10,000以上の店舗・サービスなど 空港ラウンジ無料 |

この2枚の組み合わせなら、国内およびハワイの主要空港ラウンジが無料になるため、旅行によく行く人にもおすすめです。

でもゴールドカードを2枚持つと、年会費が負担にならないかな…

なんとこのカードは2枚とも、条件を満たせば年会費が永年無料になるんだワン!

三井住友カード ゴールド(NL)は年間100万円の利用で、エポスゴールドカード年間50万円の利用で、翌年度以降の年会費が永年無料になります。

1枚ずつ利用実績を重ねていけば、ゴールドカードを2枚無料で持つチャンスがありますよ。

無料でゴールドカードが持てるなんて、夢みたい!

三井住友カード ゴールド(NL)なら充実した特典がついてくる

| 年会費(税込) | 5,500円 年間100万円以上のご利用で、翌年以降永年無料* (※対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください) |

| 付与率 | 0.5%~7% |

| ブランド | Visa/Mastercard |

| スマホ決済 | Apple Pay/Google Pay/iD(専用)/PiTaPa/WAON |

| 付帯保険 | 海外・国内旅行傷害保険:最大2,000万円(利用付帯) お買い物安心保険:年間最高300万円 |

| 公式サイト | https://www.smbc-card.com/nyukai/card/goldcard.jsp |

三井住友カード ゴールド(NL)は、先ほど紹介した三井住友カード(NL)のワンランク上のカードです。

三井住友カード(NL)のお得な機能はそのままで、空港ラウンジ無料や国内・海外の充実した付帯保険がついてきます。

三井住友カード(NL)と同じく、対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元されるんだね!

年間100万円以上の利用で、翌年以降永年無料になるため、月に84,000円決済する人なら無料で持てるチャンスがあります。

携帯代や公共料金、家賃などを全てこの1枚にまとめて、年会費永年無料を目指しましょう。

カードの詳細は、「三井住友カード ゴールド(NL)のメリット5選」をチェックだワン!

エポスゴールドカードはエポスカードからグレードアップも可能

| 年会費 | 5,000円(税込) *年間50万円以上の利用で翌年以降永年無料 |

| 還元率 | 0.5% |

| 貯まるポイント | エポスポイント |

| スマホ決済 | Apple Pay・Google Pay |

| 公式サイト | https://www.eposcard.co.jp/goldcard/main.html |

エポスゴールドカードは、先ほど紹介したエポスカードのワンランク上のカードです。

優待特典はそのままに、ポイントが無期限になる、選べるポイントアップで1.5%還元といったメリットがあります。

公共料金もポイントアップできるから、生活費が節約できるワン!

エポスゴールドカードは直接発行できますが、エポスカードを年間で50万円以上利用して、インビテーションでグレードアップも可能。

直接発行すれば初年度の年会費がかかるため、無料のエポスカードからグレードアップする方がおすすめです。

\2,000円分のポイントがもらえる/

クレカデビューにもおすすめ!

年会費無料で海外旅行保険も充実しています

クレジットカードを2枚・3枚持つときの選び方

クレジットカードを2枚・3枚持つときのおすすめの選び方はある?

クレジットカードを2枚・3枚持つ場合の、選び方のコツは3つほどあります。

自分が好きなカードを選んでも構いませんが、コツを知っておくだけでさらにお得で便利に使えるようになります。

1つずつ詳しく見ていきましょう。

①年会費を必ず確認する

クレジットカードを複数枚選ぶ際は、年会費を必ず確認しておきましょう。

全てのカードで年会費がかかると、その分負担が倍増してしまいます。

年会費無料のカードなら、負担なく気軽に持てるね!

ただ、年会費がかからないクレジットカードの中には、「年に1回使うと無料」などの条件がついたものがあります。

「条件を満たすのを忘れていて、年会費がかかってしまった」とならないよう、事前の確認と管理が大切です。

年会費が永年無料と書かれていたら、条件無しでずっと無料だワン!

②国際ブランドが別のものを選ぶ

クレジットカードを複数枚持つ場合、カードのブランドは別のものを選ぶことをおすすめします。

店舗によって対応するブランドが異なるため、同じものばかりにしてしまうと、対応していない店舗では使えません。

カードブランドを分けておけば、対応していない店舗でも、他のカードが使えます。

また海外ではJCBが使えない店舗が多いので、VISA・Mastercardのものを持っておきましょう。

国内ではJCB対応店舗が多いけど、海外では違うんだワン。

③自分がよく使う店舗・サービスがお得なものを選ぶ

クレジットカードの中には、対象の店舗やサービスでポイントアップするものがあります。

そのため、自分がよく使うサービスがお得になるかをしっかり確認しましょう。

クレカを何枚持っていても、自分がよく使う店舗やサービスがお得でなければ意味がないよね。

基本の還元率が低くても、対象のサービスで還元率が上がるカードはたくさんあります。

まんべんなくお得にしたい人は、基本の還元率が高い1%以上のカードがおすすめです。

還元率が高いクレジットカードもチェックだワン。

クレジットカードを2枚・3枚持つメリット

クレジットカードを2枚以上持つことって、意味あるの?

クレジットカードを2枚、3枚と保有するメリットは多くありますが、最近はそもそも複数枚の保有がメジャーです。

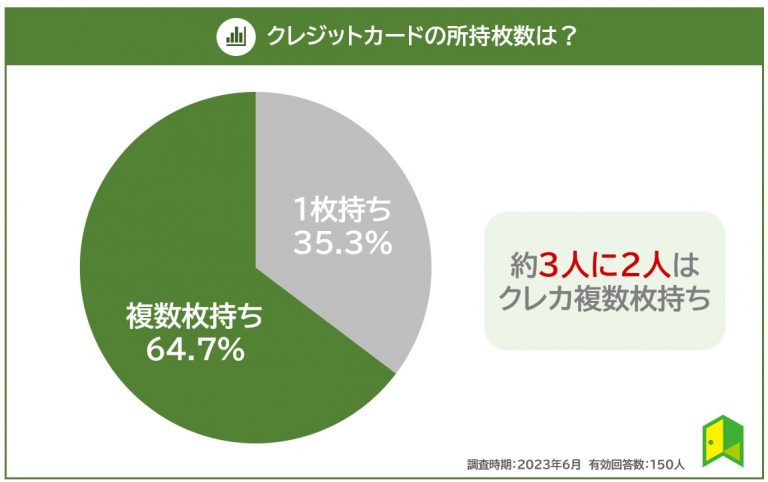

当メディアでクレカ利用者150人に保有枚数の状況をアンケート調査したところ、約3人に2人が複数枚持ちという結果が得られました。

| クレカの保有枚数 | 人数 |

|---|---|

| 1枚 | 53人 |

| 2枚 | 44人 |

| 3~5枚 | 47人 |

| 6~10枚 | 5人 |

| 11枚以上 | 1人 |

| 合計 | 150人 |

クレジットカードを複数枚持つことに、抵抗感を持つ必要はなさそうだね!

さらに、具体的なクレジットカードを複数枚持つメリットとしては、以下の3つが挙げられます。

メリットを押さえておけば、上手に使いこなせるワン!

それぞれ確認していきましょう。

①受けられる特典が増える

クレジットカードを複数枚持つことで、カードごとの特典をすべて受けることができます。

特にポイント還元はカードごとに強みが異なるため、1枚だけを使うよりも、格段に貯まるポイントを増やせます。

楽天では楽天カード、AmazonはJCBカードWと、使い分けるといいね!

最近では、コンビニやカフェで幅広くポイントアップするクレジットカードも増えています。

中には、店舗独自のクレジットカードよりもポイントが貯まる場合もあるので、メリットをしっかり比較することが大切です。

②利用可能枠が増える

クレジットカードでは、カードごとに利用枠が設定されています。

クレカが複数枚あれば、その分利用可能枠を増やせるため、急な出費の際も安心です。

ただし利用可能枠が多いと、支払う額も増えるため、使いすぎには充分注意しましょう。

クレカの枚数が増えても、利用金額は増やさず計画的に使おう。

③もし使えなくても、もう1枚で対応できる

カードを複数枚持っていれば、万が一のトラブルで使えないことがあっても、もう1枚でカバーできます。

特に現代はキャッシュレス化が進み、現金を持ち歩く機会が減りつつあります。

使えなかった場合のため、何枚か持っておくのがおすすめです。

でも、クレジットカードがたくさん入ったお財布を落としたら大変だよ…

カードが増えると、持ち歩くのが不安という方もいると思います。

その場合、デジタルカードでスマホに入れて持ち歩くなど工夫すると良いでしょう。

クレジットカードを2枚・3枚持つ注意点やデメリット

クレジットカードを2枚・3枚持つメリットを紹介しましたが、以下の2つの注意点(デメリット)もあります。

「こんなはずじゃなかった」とならないよう、事前に注意点も知っておくワン。

①管理する手間がかかる

引き落とし日や利用明細はクレジットカードごとに異なるため、複数枚持つと、その分管理する手間も増えます。

特に口座引き落とし日はカードごとに異なるため、しっかり把握することが大切です。

もし残高不足で引き落としができず、そのまま放置していると、信用情報に傷がついてしまうことも。

最近では「マネーフォワードME」など、クレカや口座の残高をまとめて管理できるツールもあります。

クレカの枚数が増えてきたら、そういったツールを使うのも1つの方法です。

毎月の利用明細と口座の残高、どちらも確認する必要があるんだね。

②一度に複数枚申し込みは避ける

クレジットカードを複数枚持つメリットは多いですが、まとめて2枚以上申し込むのは避けてください。

「お金に困っている人」だと判断されやすく、審査に落ちる可能性が高くなります。

一度審査に落ちてしまうと、信用情報に傷がつき、しばらくクレジットカードを契約できないことも。

最低でも1ヶ月以上期間を開けて、1枚ずつ申し込みましょう。

焦らず期間を開けて、ゆっくり申し込むワン!

クレジットカード3枚持ちに最強の組み合わせ

3枚持ちでお得になるカードの組み合わせもあるの?

クレジットカードを3枚持つ場合の、最強の組み合わせは以下の2つです。

- JCBカードW×三井住友カード(NL)×セゾンパール・アメックス

→還元率重視の方におすすめな組み合わせ - 三井住友カード(NL)×エポスカード×イオンカード(ミニオンズ)

→お得にエンタメを楽しみたい方におすすめな組み合わせ

自分の目的に合わせて選ぶといいワン!

①JCBカードW×三井住友カード(NL)×セゾンパール・アメックス

還元率を重視する方は、JCBカードW×三井住友カード(NL)×セゾンパール・アメックスの組み合わせがおすすめです。

それぞれのカードの詳しい内容は以下のとおり。

| セゾンパール・アメックス | JCBカードW | 三井住友カード(NL) | |

|---|---|---|---|

| 年会費 | 1,100円(税込) *年1回の利用で無料 | 永年無料 | 永年無料 |

| 還元率 | 0.5% | 1.0% | 0.5% |

| ブランド | American Express | JCB | Visa・Mastercard |

| 特典がある店舗・サービス | QUICPay加盟店 | Amazon・Starbucksなど | 対象のコンビニ・飲食店 |

セゾンパール・アメックスは、QUICPayが使える店ならどこでも2%ポイント還元され、JCBカードW×三井住友カード(NL)に追加すればさらに還元できる店舗を増やせます。

プラスチックカードに加え、デジタルカードでも発行できるため、カードを持ち歩きたくない人にもおすすめです。

この組み合わせなら、カードブランドもいい感じに分散されるワン!

セゾンパール・アメックスはQUICPayで2%還元

| 年会費 | 1,100円(税込) *年1回の利用で無料 |

| 還元率 | 0.5%~2% |

| ブランド | American Express |

| タッチ決済 | Apple Pay/Google Pay QUICPay/iD |

| 公式サイト | https://www.saisoncard.co.jp/amextop/pearl-pro/ |

セゾンパール・アメックスをApple PayまたはGoogle Payに設定し、QUICPay対応の店舗で使えば、いつでもどこでも2%還元*されます。

※ご利用金額が年間合計30万円(税込)に達する引落月までが対象となります。

※永久不滅ポイントは通常1,000円(税込)のご利用毎に1ポイント貯まります。

※1ポイント最大5円相当のアイテムと交換の場合となります。

※交換商品によっては、1ポイントの価値は5円未満になります。

還元されるのは年間30万円までというルールがあるものの、月に25,000円も使えるため、充分お得でしょう。

年会費は1,100円(税込)ですが、年に1回でも利用があれば翌年度は無料になります。

早く欲しい人は、最短5分で発行できるデジタルカードがおすすめです。

年に1度でも使っていれば、年会費無料になるのは嬉しいね!

\キャンペーン実施中/

セゾンパール・アメックスの新規ご入会特典をチェック!

しかも今なら、QUICPayの利用で2%相当の高還元率*です。

※ご利用金額が年間合計30万円(税込)に達する引落月までが対象となります。

※永久不滅ポイントは通常1,000円(税込)のご利用毎に1ポイント貯まります。

※1ポイント最大5円相当のアイテムと交換の場合となります。

※交換商品によっては、1ポイントの価値は5円未満になります。

②三井住友カード(NL)×エポスカード×イオンカード(ミニオンズ)

飲食店や映画、テーマパークなどのエンタメをお得にしたい人は、三井住友カード(NL)×エポスカード×イオンカード(ミニオンズ)の組み合わせがおすすめです。

それぞれのカードの詳しい内容は以下のとおり。

| イオンカード(ミニオンズ) | 三井住友カード(NL) | エポスカード | |

|---|---|---|---|

| 年会費 | 永年無料 | 永年無料 | 永年無料 |

| 還元率 | 0.5% | 0.5%~7% | 0.5% |

| ブランド | Visa・Mastercard | Visa・Mastercard | VISA |

| 特典がある店舗・サービス | イオンシネマ・イオン系列店 | 対象のコンビニ・飲食店 | 全国10,000以上の店舗・サービスなど |

イオンカード(ミニオンズ)ならイオンシネマがいつでも1,000円(税込)で見られるメリットがあります。

エポスカードや、三井住友カード(NL)と組み合わせれば、優待を受けられる店舗がさらに広がるのは嬉しいポイント。

ただしカードブランドが Visa・Mastercard の2種類しかないため、三井住友カード(NL)・エポスカードと重複する点には注意しましょう。

3枚とも年会費は永年無料だよ!

イオンカード(ミニオンズ)はイオン系列店やUSJで特典がある

| 年会費 | 永年無料 |

| 還元率 | 0.5%~1% |

| ブランド | JCB |

| 公式サイト | https://www.aeon.co.jp/card/lineup/minions/ |

イオンカード(ミニオンズ)はデザインが特徴的ですが、スペックもなかなか高いカードです。

2023年10月1日以降は特典内容が一部リニューアルされ、現在は以下のようになっています。

- 【年間12回まで】特別鑑賞シネマチケット

通常1,800円→1,000円(税込) - 【年間18回まで】ドリンク・ポップコーン引換券付きシネマチケット

通常2,540円相当→1,400円(税込)

※一般鑑賞料金は価格が一部異なる劇場があります。

※年間18回までドリンク(S サイズ)・ポップコーン (S サイズ)セット引換券付きシネマチケット(1,400円)、年間12回まで特別鑑賞シネマチケット(1,000円)が利用できます。

また、ユニバーサル・スタジオ・ジャパンではいつでも5%のポイント還元を受けられるため、エンタメ好きな方からの支持が絶大です。

イオンシネマで1,000円(税込)になるのは、年間12枚までだワン!

12回も1,000円(税込)で映画が見られるなら、家族が多い人も安心だね!

もちろん通常券面のイオンカードと同様、イオン系列店では20日・30日に5%オフになるなどのメリットも充実。

年会費は永年無料なので維持費を気にすることなく、映画鑑賞用のクレカとしても気軽に持てますよ。

実際にイオンカード(ミニオンズ)を発行して映画の優待特典を使ってみた

筆者は実際にイオンシネマ特別鑑賞の特典に興味を持ち、イオンカード(ミニオンズ)を保有しています。

以下の記事ではイオンカードにて優待価格で映画を見られるのか検証したので、発行を検討している方は使い勝手を要チェックです。

チケットはネット経由で購入できるので、カード券面を人に見せる心配はありません。

ミニオンズ柄だからと言って、ためらう必要なくお得に映画鑑賞できますよ。

\イオンシネマ鑑賞がお得に/

イオンカード(ミニオンズ)ならイオンシネマの映画料金が常時1,100円に!

さらにUSJでのお買い物はポイント10倍貯まります。

※鑑賞特典について

【イオンシネマ特別鑑賞】

暮らしのマネーサイトのイオンシネマ優待ページで、「ドリンク(S サイズ)・ポップコーン (S サイズ)セット引換券付きシネマチケット」を1,600円(税込)、「ドリンク (S サイズ ) 引換券付きシネマチケット(前売鑑賞券)」を1300円「特別鑑賞シネマチケット」を1,100円(税込)にて購入いただけます。 ご購入のシネマチケット番号を座席指定時に登録することで、映画をご鑑賞いただけます。 ※沖縄・鹿児島・宮崎・山陰・奈良などご利用できない地域がございます。イオン商業施設内の他社映画館は対象外です。

・イオンシネマ/シアタス以外の映画館および、「割引対象外」表示がある特別興行などではご利用いただけません。

・現在のチケット枚数は2025年9月1日に購入枚数の累積がリセットされ、上記改訂後のサービス内容・料金・年間可能枚数へ変更となります。以降も毎年9月1日を基準日とし年間購入枚数の累積がリセットされます。

・対象カード会員さまが「暮らしのマネーサイト」専用販売サイトにて、イオンシネマで利用可能なシネマチケット(前売券)を優待料金で購入いただける特典です。劇場での直接購入は一般料金からの「イオンカード割引き」が適用されますのでご注意ください。

・「暮らしのマネーサイト」ログインには、イオンスクエアメンバーIDのご登録(無料)が必要となります。

・利用対象興行の3D/4D/IMAXなどの特殊スクリーンやアップグレードシートなどの特別席は、座席指定時に追加料金でご利用いただけます。

・シネマチケットの購入は「本人認証(3Dセキュア)」登録済みのイオンカードセレクト(ミニオンズ)、イオンカード(ミニオンズ)、TGC CARDのクレジット払いに限らせていただきます。

・本特典はイオンエンターテイメント(株)が提供いたします。販売画面の記載事項も合わせてご確認ください。

・転売・換金目的の利用が発覚した場合、本特典の利用を停止する場合がございます。

・本特典の内容が変更になる場合や予告なく終了となる場合がございます。

・暮らしのマネーサイトのイオンシネマ優待ページで事前にイオンシネマチケットの購入が必要です。

・スマホ、iOS端末にてアプリ内ブラウザ(Yahoo!検索アプリなど)でのアクセスや、専用サイトへのブックマークやURL入力によるアクセスでは認証エラーとなる場合がございます。その間は、Safari、Google Chromeなどのブラウザから暮らしのマネーサイトへのログインをお願いします。

マイルを貯めたい人向けに2枚目に持ちたい最強クレジットカード

マイルを貯めて、お得に旅行がしたいな!

ポイントではなくマイルを貯めたい人は、マイルがたまるカードを組み合わせましょう。

ここでは、国内大手航空会社のANAマイルとJALマイルが貯まりやすい、おすすめのカードをは以下の3枚です。

- Tokyo Metro To Me CARD Prime

メトロポイントとカード会社のポイントをダブルで貯められ、マイルに移行できる - ANA JCB 一般カード

数あるANAカードの中でも年会費が安く、ANAグループの利用者におすすめ - JALカード 普通カード

数あるJALカードの中でも年会費が安く、JALグループの利用者におすすめ

いずれも飛行機での旅行や出張が多い方におすすめの1枚なので、それぞれ確認していきましょう。

2枚目・3枚目として持つのがおすすめだワン!

Tokyo Metro To Me CARD Prime

| 年会費 | 初年度無料 次年度以降2,200円(税込) |

| 還元率 | 0.5% |

| 貯まるポイント | メトロポイント カード会社のポイント |

| ブランド | VISA・Mastercard・JCB |

Tokyo Metro To Me CARD Primeは、PASMOとクレジットカードの機能が一つになったカードです。

東京メトロ乗車でポイントが貯まり、平日に10ポイント、休日なら20ポイントがもらえます。

毎日の通勤や通学で利用する人にピッタリだね!

メトロポイントとカード会社のポイントの2種類が貯まり、貯まったポイントは高い交換率でANAマイルに交換可能。

PASMOにオートチャージや定期券も搭載できる、万能のカードと言えます。

\毎日使える実用的クレカ/

PASMOオートチャージ&定期券搭載可能で毎日便利に使える!

東京メトロに乗車で「メトロポイント」がどんどん貯まります。

ANA JCB 一般カード

| 年会費 | 2,200円(税込) |

| 還元率 | 0.5% |

| 貯まるポイント | ANAマイル Oki Dokiポイント |

| ブランド | JCB |

| 公式サイト | https://www.jcb.co.jp/promotion/jcb_anacard/ |

ANA JCB 一般カードは、ANAカードの中では一番年会費が安く、気軽に持てるカードです。

入会・継続で毎年1,000マイルもらえるため、年会費の元も取りやすいでしょう。

年間5,500円(税込)でマイルの交換率を2倍に上げることも可能。

航空券の予約や搭乗で10%のマイルが貯まるので、飛行機に乗る機会が多い人にもおすすめです。

ANAマイルを貯めたい人の、王道のANAカードだよ!

JALカード 普通カード

| 年会費 | 2,200円(税込) ※初年度無料 |

| 還元率 | 0.5% |

| 貯まるポイント | JALマイル |

| ブランド | Visa/Mastercard/JCB |

ふだんからJALの飛行機に乗る機会の多い方は、JALカードの中でも一番年会費が安く、気軽に持てる本カードがおすすめ。

お買い物で200円(税込)の利用につき1マイルが貯まり、飛行機に乗ることでフライトマイルの10%が貯められます。

JALに乗るのが好きなら、必携のカードってことね!

還元率は低いものの、ショッピングマイル・プレミアムに加入でマイルを2倍にすることが可能です。

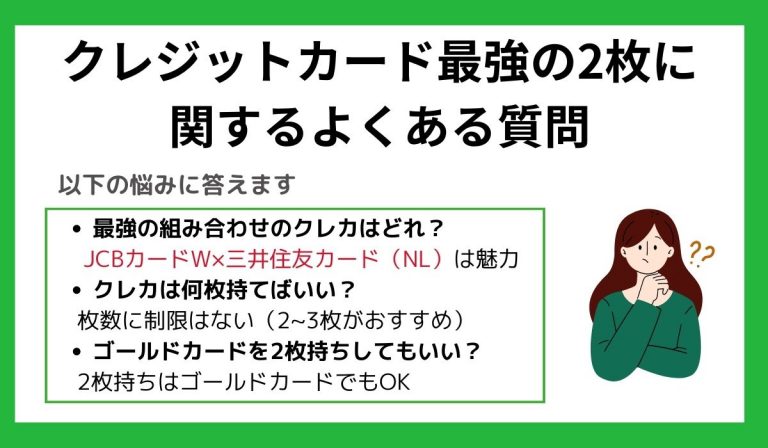

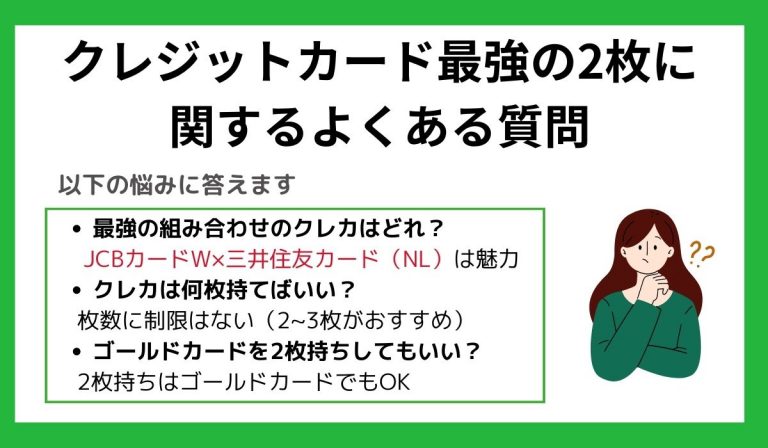

クレジットカード最強の2枚に関するよくある質問

クレジットカードで最強の2枚の選び方について、よくある質問をまとめました。

- 最強の2枚組み合わせのクレジットカードは何ですか?

- クレジットカードは何枚持てばいいですか?

- ゴールドカードを2枚持ちしてもいいですか?

気になっている悩みから、それぞれ確認していきましょう。

- 最強の2枚組み合わせのクレジットカードは何ですか?

-

最強の2枚の組み合わせは、JCBカードW×三井住友カード(NL)です。

2枚ともポイントアップ特典が豊富で、対象のコンビニ・飲食店などでの利用がお得になります。

年会費も2枚とも無料なので、コストを掛けたくない人にもおすすめです。

- クレジットカードは何枚持てばいいですか?

-

クレジットカードを持つ枚数は、特に決まりはありません。

ですが1枚だけ持つよりも、2枚・3枚持ったほうが、それぞれのカードのメリットをたくさん受けられます。

ただ、枚数が増えるとその分管理する手間もかかります。

何枚か発行する際は、引き落とし日などの把握は忘れないようにしましょう。

- ゴールドカードを2枚持ちしてもいいですか?

-

ゴールドカードの2枚持ちもおすすめです。

一般のクレカに比べゴールドカードは特典や補償が多いため、2枚持ちならさらに充実するでしょう。

「ゴールドカードは年会費が高いから不安」という人は、年会費が無料にできるゴールドカードがおすすめです。

クレジットカード最強の2枚まとめ

クレジットカードの最強の2枚を選ぶ方法が良くわかった!僕も2枚持つよ!

クレジットカードの最強の2枚の選び方や、メリット・デメリットについて解説しました。

最後にこの記事の重要な点を、3つにまとめます。

- 最強の2枚の組み合わせは、JCBカードW×三井住友カード(NL)

- 複数枚持つことで、より多くのメリットを受けられる

- クレジットカードを複数枚持つ時は、管理にも注意する

クレジットカードの複数持ちは、基本的に好きなものを選んでも構いませんが、選び方を知っておくとさらにお得に使えます。

どのカードが良いか迷う方は、最強の「JCBカードW×三井住友カード(NL)」をぜひお試しくださいね。

- JCBカードW×三井住友カード(NL)

ポイント高還元狙いにおすすめ - JCBカードW×楽天カード

ネットショッピング利用におすすめ - 三井住友カード(NL)×エポスカード

エンタメ関連の付帯特典狙いにおすすめ - 三井住友カード ゴールド(NL)×エポスゴールドカード

コスパ最強かつ充実の付帯特典狙いにおすすめ

※iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

※商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※通常のポイントを含みます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ で、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

【イオンシネマ優待価格1000円に関するご注意事項】

※ミニオンズデザインは Visa 、 Mastercard ブランドでの発行となります。

※沖縄県・西日本など一部のイオン商業施設内の他社映画館や、「割引対象外」表示がある特別興行等ではご利用いただけません。

※対象カード会員さまが「暮らしのマネーサイト」専用販売サイトにて、イオンシネマで利用可能なシネマチケット(前売券)を優待料金で購入いただける特典です。劇場での直接購入は一般料金からの「イオンカード割引」が適用されますのでご注意ください。

※「暮らしのマネーサイト」ログインには、イオンスクエアメンバー ID のご登録 無料 が必要となります。

※利用対象興行の 3D/4D/IMAX などの特殊スクリーンやアップグレードシートなどの特別席は、座席指定時に追加料金でご利用いただけます。

※お一人あたりの購入枚数には上限がございます。

※シネマチケットの購入は「本人認証( 3D セキュア)」登録済みのイオンカード(ミニオンズ)・ TGC CARD のクレジット払いに限らせていただきます。

※本特典はイオンエンターテイメント(株)が提供いたします。販売画面の記載事項も合わせてご確認ください。

※本特典の内容が変更になる場合や予告なく終了となる場合がございます。

※本優待特典は、本カードの番号が発行されてからご利用いただけますので、店頭受取の即時発行カードではご利用いただけませんのでご注意ください。発行当日からご利用希望の方は、 【 スマートフォン(イオンウォレット)即時発行 】 にてお申込みをお願いいたします。